多家基金公司公告:变更托管人

- 互联网

- 2025-03-19 00:24:08

- 7

- 更新:2025-03-19 00:24:08

登录新浪财经APP 搜索【信披】查看更多考评等级

“国泰君安+海通证券”合并事项持续推进,在近期官宣拟更名为“国泰海通”后,业务层面再传来进展。

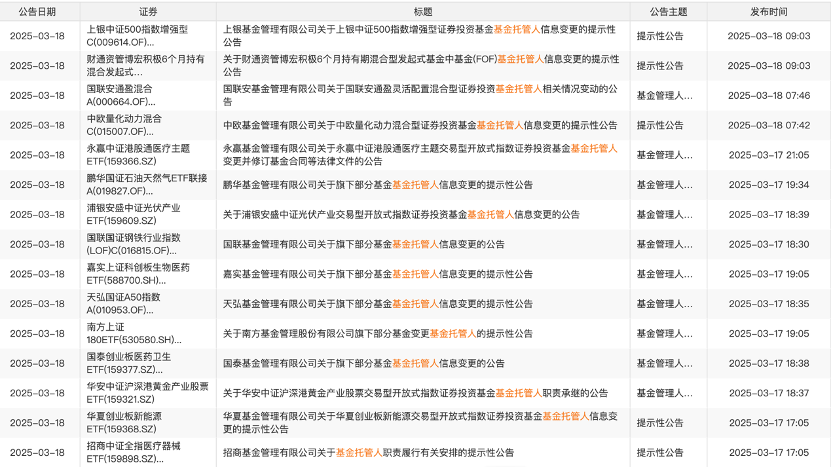

据数据,目前已有超过10家公募基金相继公告称,旗下基金产品托管人由海通证券变更为国泰君安,包括国联基金、招商基金、华安基金、国泰基金、南方基金、天弘基金、嘉实基金、浦银安盛基金、鹏华基金、永赢基金、国联安基金、财通资管、上银基金、中欧基金等。

AI识股

多家公募基金旗下产品变更托管人

在基金托管人变更公告中,上述基金公司表示,因国泰君安吸收合并海通证券,自本次换股吸收合并交割日(2025年3月14日)起,合并后国泰君安将承继及承接海通证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务。

据记者结合数据统计,目前涉及基金产品已近30只,其中包括天弘基金6只产品、国泰基金4只产品、鹏华基金3只产品,国联基金、招商基金、南方基金各2只产品,上银基金、财通资管、国联安基金、永赢基金、浦银安盛基金、中欧基金各有1只产品。

国泰君安于近期发布的关于基金托管人、基金服务机构的变更公告,对产品托管和运营外包服务事宜做了相应安排。公告称,海通证券在合并交割日前已经签署且在交割日后仍然有效的法律文件,其所有法律权利义务将由国泰君安承继。同时,国泰君安将于近期完成公司名称变更的工商登记,并将以新公司名称开展业务与管理活动。国泰君安更名之前签署的法律文件,将继续履行。

此外,公告表示,海通证券提供的托管、运营外包服务将由国泰君安继续履行。

原海通证券托管的所有公募基金、私募资产管理计划、私募基金等各类资产管理产品(为免疑义,包括所有尚未清盘完毕的产品)之托管人将自合并交割日起变更为国泰君安。国泰君安将全面承继海通证券作为产品托管人于所有公募基金、私募资产管理计划、私募基金等各类资产管理产品之产品合同、托管协议项下的全部权利、义务,确保各类资产管理产品的托管服务无缝衔接。国泰君安将自合并交割日起承继海通证券作为基金服务机构于相关基金服务协议项下的全部权利、义务,继续为相关机构提供专业、高效的基金服务。

国泰君安获准成为富国基金、海富通基金主要股东

原海通证券旗下公募子公司股权变更也迎来进展。

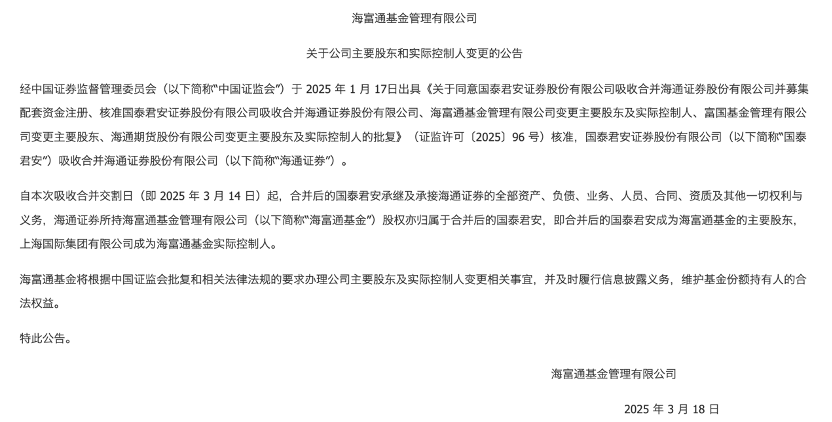

3月18日,富国基金、海富通基金双双发布了关于公司主要股东变更的公告。公告表示,经中国证监会于2025年1月17日出具的《关于同意国泰君安证券股份有限公司吸收合并海通证券股份有限公司并募集配套资金注册、核准国泰君安证券股份有限公司吸收合并海通证券股份有限公司、海富通基金管理有限公司变更主要股东及实际控制人、富国基金管理有限公司变更主要股东、海通期货股份有限公司变更主要股东及实际控制人的批复》核准,国泰君安吸收合并海通证券。

AI识股

来源:公司公告

AI识股

来源:公司公告

公告称,自本次吸收合并交割日(即2025年3月14日)起,合并后的国泰君安承继及承接海通证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务,海通证券所持富国基金、海富通基金股权亦归属于合并后的国泰君安,即合并后的国泰君安成为富国基金、海富通基金的主要股东,上海国际集团有限公司成为海富通基金实际控制人。

两家公司均表示,将根据中国证监会批复和相关法律法规的要求办理相关事宜,并及时履行信息披露义务,维护基金份额持有人的合法权益。

此前,海通证券分别持有富国基金27.775%股权、海富通基金51%股权。

合并重组事项有序推进

目前,“国泰君安+海通证券”合并重组进度条不断刷新。根据国泰君安最新公告,国泰君安中文名称拟变更为“国泰海通证券股份有限公司”,证券简称拟变更为“国泰海通”。

此外,国泰君安第六届董事会第三十二次临时会议已审议通过公司第七届董事会非独立董事候选人提名,选举朱健、李俊杰、聂小刚、周杰、管蔚、钟茂军、陈航标、吕春芳、哈尔曼、孙明辉、陈一江为第七届董事会非独立董事。

候选人中,朱健、李俊杰、聂小刚为公司执行董事。另有8名候选人为持有公司3%及以上股权的股东提名,其中,周杰等5名候选人由股东上海国际集团推荐,哈尔曼由股东上海国盛集团推荐,孙明辉由股东深圳市投资控股公司推荐,陈一江由股东新华人寿保险公司推荐。后续,股东大会选举产生的董事将与职工董事共同组成新一届董事会。

据悉,合并后公司党委已经成立,朱健担任党委书记、李俊杰担任党委副书记,李军调任其他上海市管企业。按照党内任职情况,朱健、李俊杰预计将担任合并后公司董事长、总裁,不过有关职务尚待履行治理程序。另有消息称,国泰君安与海通证券其他领导班子成员除到龄原因外,预计均将留任。

此外,国泰君安还披露了两家公司关于实施客户及业务迁移合并的联合公告,针对吸收合并交割后客户服务做出安排,具体来看,以下信息点值得关注:

一是海通证券客户及业务将迁移并入合并后公司。海通证券客户将转为合并后公司客户,由合并后公司提供相关服务,各项主要业务与服务均正常开展。海通证券客户迁移并入合并后公司后,客户权益、委托方式、资金转账等均保持不变。

二是子公司业务与服务均正常开展。自吸收合并交割日起,海通证券所持子公司股权归属于合并后公司,合并后公司将适时解决吸收合并后子公司之间存在的同业竞争等问题,稳妥有序完成整合工作,在解决方案实施前,各子公司业务与服务均正常开展。

三是海通证券客服热线将变更调整。自2025年4月7日起,海通证券投资者客户服务热线由95553统一为合并后公司客户服务热线95521。海通证券原95553客户服务热线将适时下线,具体下线时间将另行通知公告。

另外,公告也特别提示,在实施客户及业务迁移合并过程中,部分跨期结算交收业务服务需提前清理或暂停,部分业务规则、流程与合同条款将相应发生变动,由此将短暂影响海通证券客户参与的相关业务,相关业务暂停与恢复的具体时点、处理方案及其他未尽事宜,合并后公司后续将适时发布相应公告。

有话要说...